Καθώς πλέον οι πιθανότητες επανεκλογής του Ντοναλντ Τραμπ στην προεδρία των ΗΠΑ αυξάνονται σημαντικά (περίπου 70%), η Goldman Sachs επιχειρεί σε νέα ανάλυσή της να διαγνώσει τον πιθανό αντίκτυπο που θα έχει η δεύτερη θητεία του τόσο στην οικονομία της Ευρώπης όσο και στις επιχειρήσεις.

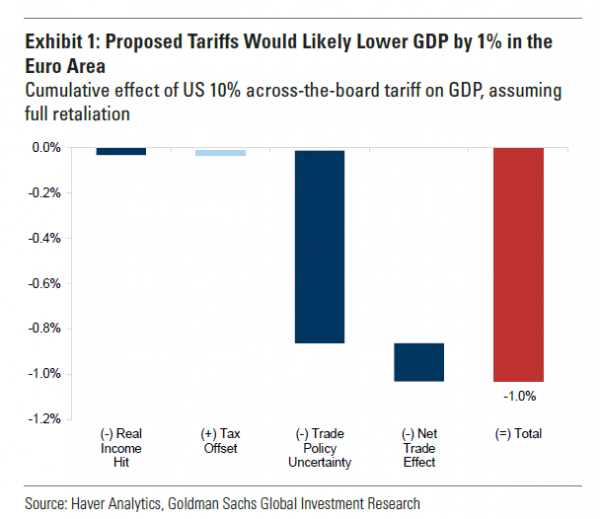

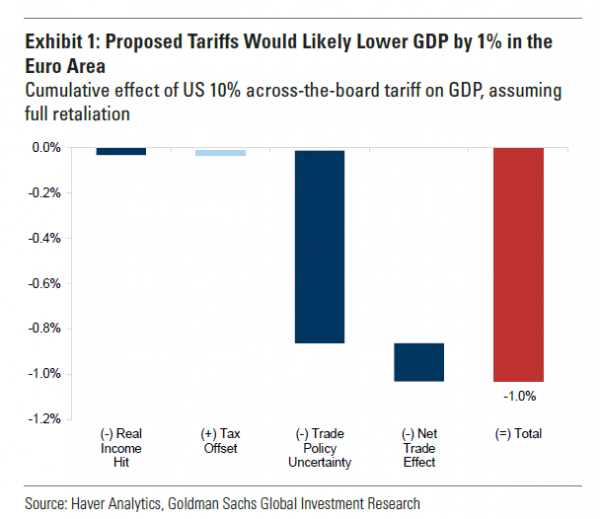

Όπως εξηγεί επιγραμματικά, για την Ευρώπη, το κύριο μέλημα είναι οι δασμοί. Ο Τραμπ έχει δεσμευτεί να επιβάλει δασμούς 10% σε όλες τις εισαγωγές από τις ΗΠΑ, με την Goldman Sachs να εκτιμά ότι αυτά τα μέτρα ενδεχομένως να επηρεάσουν αρνητικά το ΑΕΠ της Ευρωζώνης κατά μία ποσοστιαία μονάδα (π.μ) και κατά 0,5 π.μ. το ΑΕΠ των ΗΠΑ.

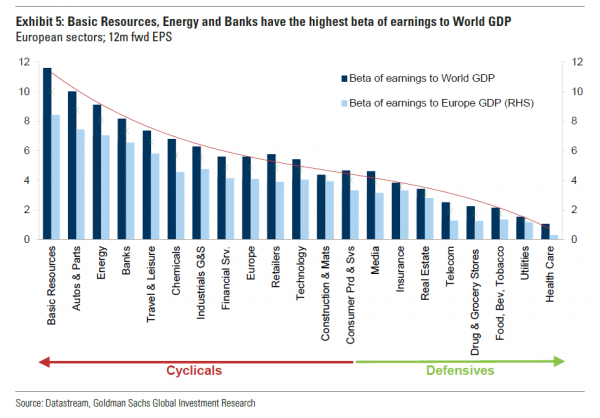

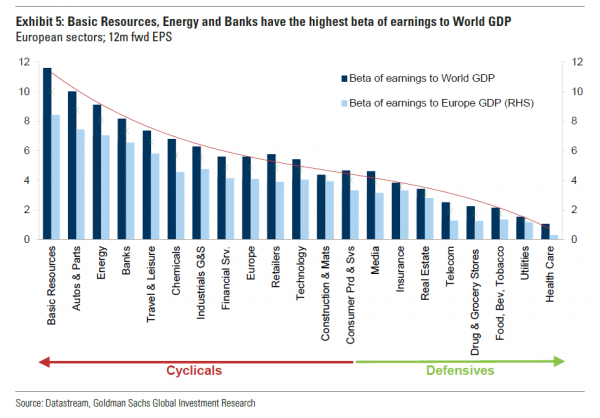

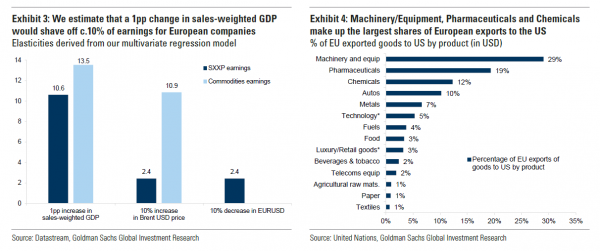

Δεδομένων των εκτιμήσεων ότι κάθε πτώση 1 π.μ. του σταθμισμένου ΑΕΠ τείνει να αφαιρεί περίπου 10% από τα κέρδη ανά μετοχή (EPS) των ευρωπαϊκών επιχειρήσεων, το πλήγμα στο σταθμισμένο με τις πωλήσεις ΑΕΠ μπορεί να είναι ελαφρώς μικρότερο από 1 π.μ. δεδομένου ότι οι ευρωπαϊκές εταιρείες έχουν παγκόσμια έκθεση.

Επίσης, υπάρχουν και άλλες αντισταθμίσεις, όπως ένα ισχυρότερο δολάριο και πιθανές φορολογικές περικοπές στις ΗΠΑ, με την γενική εκτίμηση της Goldman Sachs να είναι ότι οι ευρωπαϊκές αγορές θα κινηθούν πλάγια, προς τα υψηλής ποιότητας «ονόματα» (GRANOLAS) τα οποία θα πρέπει να δείξουν μεγαλύτερες αντοχές.

Ο αντίκτυπος της αβεβαιότητας της εμπορικής πολιτικής στις ευρωπαϊκές μετοχές

Η Goldman Sachs συγκέντρωσε τις ερωτήσεις των επενδυτών/πελατών της σχετικά με την επανεκλογή Τραμπ τον Νοέμβριο. Οι ερωτήσεις επικεντρώθηκαν σε τρεις βασικούς τομείς πολιτικής: (i) τους δασμούς, (ii) τους φόρους και (iii) τη ρύθμιση.

Για την Ευρώπη, το κύριο μέλημα είναι οι δασμοί, με επιπλέον εστίαση στην πολιτική του Τραμπ για στρατιωτική υποστήριξη προς την Ουκρανία και στις πιέσεις ασφάλειας και άμυνας που αυτό συνεπάγεται για την περιοχή.

Ο Τραμπ έχει δεσμευτεί να επιβάλει γενικό δασμό 10% σε όλες τις εισαγωγές από τις ΗΠΑ, συμπεριλαμβανομένης της Ευρώπης, επηρεάζοντας κατά γενική εκτίμηση αρνητικά το ΑΕΠ της Ευρωζώνης κατά 1 π.μ.

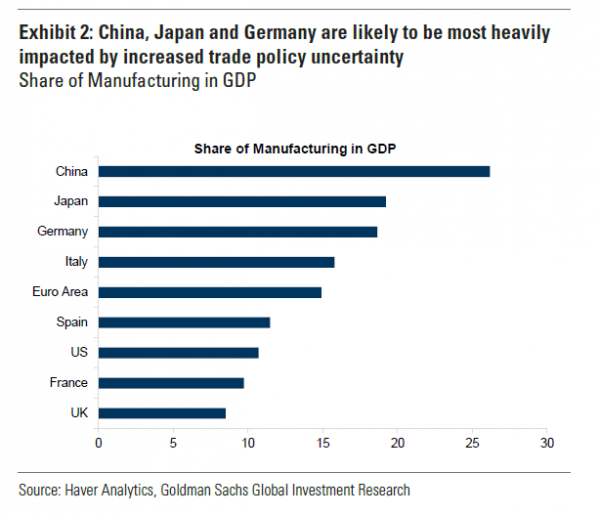

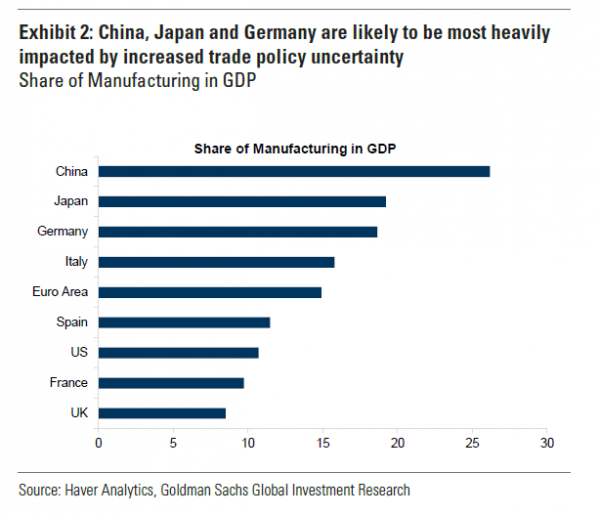

Οι αρνητικές επιπτώσεις θα ήταν μεγαλύτερες στη Γερμανία από ό,τι αλλού στη ζώνη του ευρώ, καθώς διαθέτει το μεγαλύτερο άνοιγμα και εξάρτηση από τη βιομηχανική δραστηριότητα.

Αντίθετα, μέρη όπως το Ηνωμένο Βασίλειο και η Ισπανία είναι πιθανό να επηρεαστούν λιγότερο επειδή επικεντρώνονται περισσότερο στις υπηρεσίες / τον τουρισμό.

Το μέγεθος αυτού του δυνητικού χτυπήματος είναι σημαντικό από δύο απόψεις, εξηγεί επίσης η Goldman Sachs. Πρώτον, είναι μεγαλύτερος από τον αντίκτυπο στις ΗΠΑ, τον οποίο η Goldman Sachs εκτιμά σε περίπου 0,5 π.μ. Δεύτερον, είναι μεγάλη σε σχέση με την ανάπτυξη στην Ευρώπη (περίπου 1-1,5%) και σε σχέση με τις τρέχουσες εκτιμήσεις για την αύξηση του ΑΕΠ, σε 0,8% και 1,4% το 2024 και το 2025 αντίστοιχα.

Η ζημιά μπορεί να μετριαστεί με ορισμένες αντισταθμίσεις, αν και είναι πιθανό να είναι μικρές, όπως για παράδειγμα, με τη μορφή ανακούφισης από το ισχυρότερο δολάριο και τα ασθενέστερα ευρωπαϊκά νομίσματα. Εκτιμάται ότι κάθε πτώση 10 π.μ. στην ισοτιμία EUR/USD προσθέτει περίπου 2,4 ποσοστιαίες μονάδες στα EPS. Επίσης, τυχόν φορολογικές περικοπές και απορρύθμιση υπό τον Τραμπ θα μπορούσαν να ωφελήσουν εταιρείες με επιχειρήσεις στις ΗΠΑ.

Τέλος, εάν η Ευρώπη χρειαζόταν να ξοδέψει περισσότερα για τη στρατιωτική ασφάλεια, αυτό θα διοχετευόταν στις αμυντικές εταιρείες. Η Goldman Sachs εκτιμά ότι αυτό θα μπορούσε να ανέλθει στο 0,5% του ΑΕΠ σε πρόσθετες δαπάνες – το πολλαπλασιαστικό αποτέλεσμα των στρατιωτικών δαπανών είναι χαμηλό και η επιπλέον κρατική δαπάνη θα συνεπαγόταν υψηλότερα χρέη/ελλείμματα και ενδέχεται να απαιτήσει περικοπές αλλού.

Απώλεια μεριδίου αγοράς

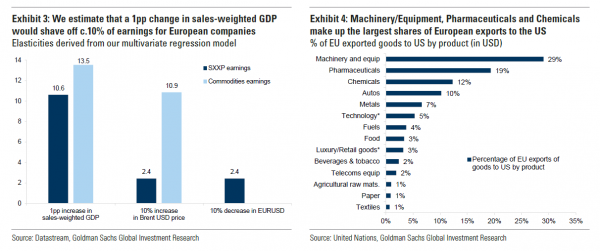

Υπάρχει επίσης δυνατότητα ντάμπινγκ αγαθών στην Ευρώπη, ειδικά από την Κίνα εάν επιβληθούν δασμοί σε αγαθά που εισέρχονται στις ΗΠΑ. Αυτό έχει τη δυνατότητα να πλήξει ιδιαίτερα τις βιομηχανίες αυτοκινήτων και χημικών.

Φυσικά, η άλλη πλευρά είναι ότι ο πληθωρισμός θα ήταν πιθανότατα χαμηλότερος και οι τομείς των καταναλωτών θα μπορούσαν να ωφεληθούν. Η Ευρώπη έχει ήδη επιβάλει δασμούς στις εισαγωγές αυτοκινήτων από την Κίνα, αλλά αυτό πλήττει και τους ευρωπαίους παραγωγούς στην Κίνα.

Επιπλέον, οποιαδήποτε αντίποινα της Κίνας θα μπορούσαν να πλήξουν τους ευρωπαίους κατασκευαστές. Οποιαδήποτε κλιμάκωση των τιμολογίων ενέχει τον μεγαλύτερο κίνδυνο για τους κλάδους πολυτελείας/premium. Για τον κλάδο των χημικών, η Κίνα έχει προσθέσει δυναμικότητα πετροχημικών και λιπασμάτων, και ακόμη κι αν η ευρωπαϊκή ανάπτυξη βελτιωθεί, η πρόσθετη ζήτηση μπορεί να μην μεταφραστεί σε βελτιωμένα περιθώρια χημικών προϊόντων.