Το ανεξέλεγκτο «ράλι» που σημειώνεται στις τιμές που αφορούν τα ακίνητα στην Ελλάδα καταγράφει και ο ΟΟΣΑ, δείχνοντας ότι τα τελευταία χρόνια χειροτερεύει ο λόγος εισοδήματος προς τις τιμές των ακινήτων στη χώρα μας.

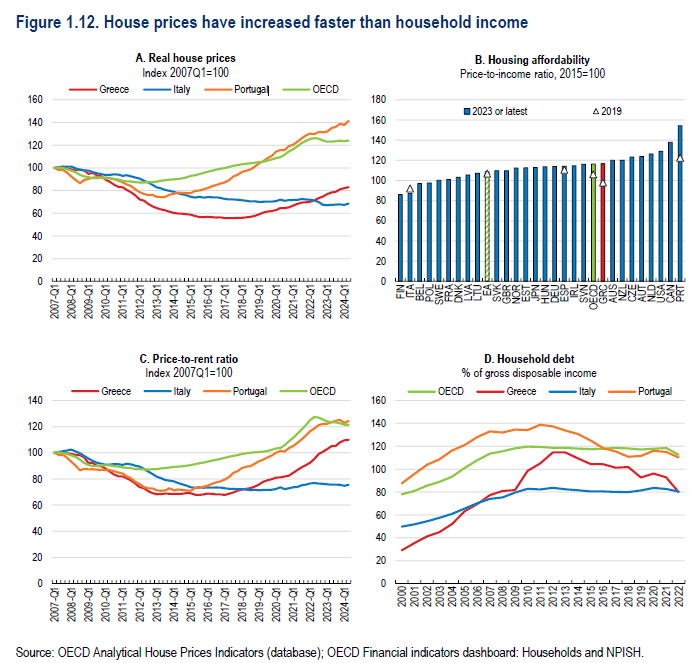

Οι τιμές των κατοικιών αυξήθηκαν κατά 69% από το κατώτατο όριο του 2017 έως το δεύτερο τρίμηνο του 2024, σύμφωνα με την έκθεση του ΟΟΣΑ, επισημαίνοντας πως έχουν φτάσει σε υψηλά επίπεδα σε σχέση με τα εισοδήματα και τα ενοίκια, προκαλώντας ζητήματα για το πόσο προσιτά είναι.

Η μεγάλη αύξηση στις τιμές των κατοικιών εντοπίζεται στις μεγαλύτερες πόλεις και εν μέρει, αυτό οφείλεται στο αυξανόμενο μερίδιο των αγοραστών στην ελληνική αγορά ακινήτων που δεν είναι κάτοικοι, ιδίως στην περιφέρεια της Αττικής που περιλαμβάνει την Αθήνα και τουριστικές περιοχές.

Ακίνητα και εισόδημα

Είναι χαρακτηριστικό πως στην έκθεση επισημαίνεται ότι tο 2022, το 27% του πληθυσμού της χώρας επωμίστηκε δαπάνες στέγασης που αντιστοιχούν σε ποσοστό άνω του 40% του διαθέσιμου εισοδήματός του, σε σύγκριση με το 9,4% του πληθυσμού της ζώνης του ευρώ, κάτι που έχει καταγράψει η Τράπεζα της Ελλάδος.

Άλλωστε, πάνω από το ένα τρίτο του διαθέσιμου εισοδήματός τους αφιερώνουν οι Ελληνες σε έξοδα σπιτιού, περισσότερο δηλαδή από κάθε άλλα χώρα της Ευρωπαϊκής Ένωσης, παρότι ο πληθωρισμός στη χώρα έχει αυξηθεί συγκριτικά λιγότερο στο μπλοκ από το 2010 και ενώ τα ενοίκια εξακολουθούν να είναι χαμηλότερα από το απόγειο της αγοράς πριν την κρίση. Οπως προκύπτει από σχετική έκθεση της Eurostat για τη στέγαση το 2023, το 35,2% του διαθέσιμου εισοδήματός μας αφορά το ενοίκιο, λογαριασμούς, δόσεις στεγαστικών δανείων και άλλες δαπάνες για το νοικοκυριό. Το ποσοστό αυτό απέχει πολύ από τον μέσο όρο του 19,7% που αφιερώνουν οι Ευρωπαίοι σε πάγια έξοδα για το σπίτι, αλλά και από το 27,6% που δίνουν οι Δανοί, η αμέσως επόμενη χώρα στην Ε.Ε. μετά την Ελλάδα στα έξοδα σπιτιού. Τελευταία στην κατάταξη βρίσκεται η Κύπρος, όπου ο κόσμος δίνει μόλις 11,6% από το διαθέσιμο εισόδημα για το σπίτι.

Με βάση τα στοιχεία αυτά, δεν προκαλεί ιδιαίτερη έκπληξη το γεγονός ότι οι Ελληνες εμφανίζουν και το υψηλότερο ποσοστό εκκρεμοτήτων σε λογαριασμούς και άλλες οικονομικές υποχρεώσεις του σπιτιού. Ειδικότερα, σχεδόν οι μισοί Ελληνες (47,3%) έχουν τέτοιου είδους εκκρεμείς οφειλές, κατακτώντας και σε αυτό τον δείκτη αρνητική πρωτιά στην Ευρώπη. Μάλιστα, υπάρχει μεγάλη απόκλιση από την αμέσως επόμενη Βουλγαρία, όπου το 18,8% του πληθυσμού έχει τέτοιες εκκρεμότητες.

Εξάλλου, το κόστος της στέγασης αποτελεί δυσανάλογο βάρος για τα ελληνικά νοικοκυριά, καθώς η Ελλάδα εμφανίζει και το υψηλότερο ποσοστό στην Ε.Ε. σε ό,τι αφορά την υπερβολική επιβάρυνση από τα έξοδα του σπιτιού. Λόγω του ότι υπάρχει το δυσανάλογο οικονομικό βάρος που καλούνται να σηκώσουν τα ελληνικά νοικοκυριά εξαιτίας χαμηλών εισοδημάτων, σχεδόν ένας στους πέντε αδυνατεί να κρατήσει ζεστό το σπίτι του. Επίσης, η πλειονότητα των Ελλήνων μένει σε μικρά σπίτια.

Οι συνέπειες για τα στεγαστικά δάνεια

Πάντως, ο ΟΟΣΑ επισημαίνει πως «ενώ, βραχυπρόθεσμα, ο κίνδυνος μιας απότομης πτώσης στις τιμές των κατοικιών και οι σχετικοί κίνδυνοι χρηματοπιστωτικής σταθερότητας είναι περιορισμένοι, η αγορά κατοικίας απαιτεί προσεκτική παρακολούθηση. Η κυβέρνηση έκανε αυστηρότερους τους όρους του προγράμματος χρυσής βίζας τον Απρίλιο 2024, η οποία μπορεί να μειώσει τη ζήτηση για ακίνητα από ξένους αγοραστές και ξεκίνησε το «Renovate-Rent», πρόγραμμα για την αύξηση της προσφοράς κατοικιών μέσω επιδοτήσεων ανακαίνισης έως 50 εκατ. ευρώ».

Σύμφωνα με τον ΟΟΣΑ, η άνοδος των τιμών των κατοικιών θα μπορούσε να επηρεάσει την ποιότητα των χαρτοφυλακίων στεγαστικών δανείων των τραπεζών. Οι κίνδυνοι που συνδέονται με το υψηλότερο κόστος εξυπηρέτησης του χρέους για τα στεγαστικά δάνεια μετριάζονται από τη βελτιωμένη οικονομική κατάσταση των νοικοκυριών κατά την τελευταία δεκαετία και το ιστορικά χαμηλό ποσοστό ανεργίας. Το ακαθάριστο χρέος των νοικοκυριών ως ποσοστό του ακαθάριστου διαθέσιμου εισοδήματος έχει μειωθεί στο 76% το 2022, μια μείωση περίπου 38 ποσοστιαίων μονάδων από το 2012. Τα χαρτοφυλάκια δανείων είναι ως επί το πλείστον υγιή, με δείκτες δανείων προς αξία (LTV) στο 80% ή κάτω από αυτό για το 88% των δανείων που εξασφαλίζονται με αστικά ακίνητα το πρώτο εξάμηνο του

2024. Ωστόσο, σε αυτό το σημείο θα πρέπει να σημειωθεί ότι το μεγαλύτερο μέρος των «κόκκινων» δανείων έχει μεταφερθεί πλέον σε funds και δε βρίσκεται στο χαρτοφυλάκιο των ελληνικών τραπεζών.

Από εκεί και πέρα, σύμφωνα με την έκθεση του ΟΟΣΑ, οι τράπεζες θα πρέπει να συνεχίσουν να εντοπίζουν και να παρουσιάζουν λύσεις για την πρόληψη της πιστωτικής αθέτησης των νοικοκυριών. Αυτό θα μπορούσε να περιλαμβάνει την επαναδιαπραγμάτευση και αναδιάρθρωση των πιστωτικών συμβάσεων για την προσαρμογή τους όρους των δανείων στην ικανότητα των δανειοληπτών να εξυπηρετούν το χρέος τους.

Πηγή: ΟΤ