Ο κατάλογος των κινδύνων για την Ευρώπη είναι μακρύς…, σύμφωνα με την Bank of America (BofA), η οποία στην καθιερωμένη ανάλυσή της για την αρχή κάθε έτους (Back to school – January 2025 edition) επαναλαμβάνει το βασικό της σενάριο για την περιοχή: αναιμική ανάπτυξη, υποχώρηση του πληθωρισμού, τερματικό επιτόκιο της ΕΚΤ στο 1,5%.

Ο βασικός κίνδυνος όμως είναι οι εμπορικές εντάσεις, κατά την BofA, η οποία υποθέτει σταδιακό διπλασιασμό των εισαγωγικών δασμών των ΗΠΑ στους εμπορικούς εταίρους από το 2ο τρίμηνο του 2025 έτους και μετά. Για τη ζώνη του ευρώ, αυτό σημαίνει μια σχετικά περιορισμένη άνοδο κοντά στο 3%, αλλά αποφεύγει ακόμη να ενσωματώσει σημαντική εμπορική αβεβαιότητα στο βασικό της σενάριο, αφού ακόμη τίποτα δεν είναι βέβαιο.

Ο κατάλογος των κινδύνων είναι μακρύς

Ενώ η εστίαση της αγοράς μπορεί να είναι στις εμπορικές εντάσεις, στις αναταράξεις της Κίνας ή στις τιμές της ενέργειας, η BofA υποστηρίζει ότι η εγχώρια δυναμική στην Ευρωζώνη θα μπορούσε να επιδεινωθεί από μόνη της.

Στο σενάριο της υποθέτει ότι τα ποσοστά αποταμίευσης των νοικοκυριών έχουν περάσει το ανώτατο όριο και η αύξηση των πραγματικών μισθών τελικά υποστηρίζει λίγο την κατανάλωση. Ωστόσο, τα σημάδια προληπτικών κινήτρων αποταμίευσης (αβεβαιότητα) παραμένουν παρόντα.

Η εταιρική υγεία στη ζώνη του ευρώ έχει επιδεινωθεί, καθώς η ανάκαμψη καθυστερεί και η ΕΚΤ βρίσκεται πολύ πίσω από την καμπύλη ομαλοποίησης. Η αγορά εργασίας, τουλάχιστον στις χώρες του πυρήνα, έχει χάσει τη δυναμική της. Στην περίπτωση της Γερμανίας, η οικονομία χάνει ακόμη και θέσεις εργασίας στον ιδιωτικό τομέα.

Το βασικό σενάριο

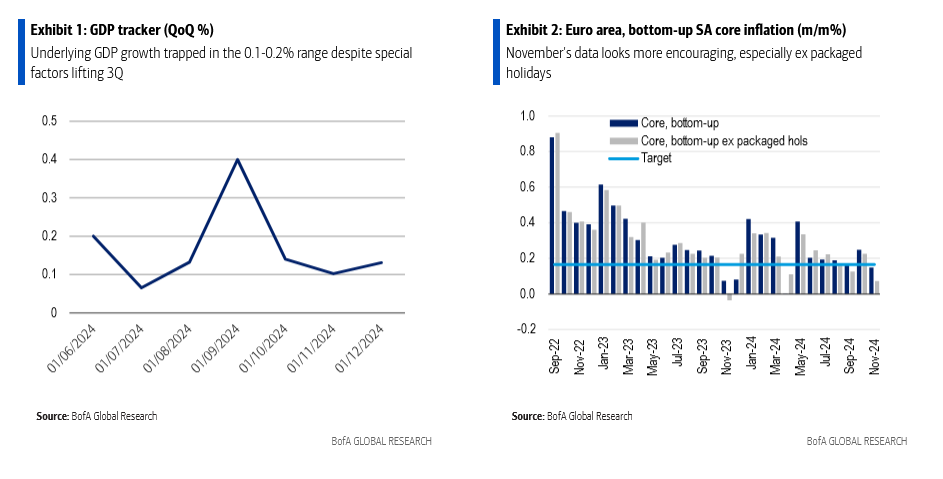

Το βασικό σενάριο για τη ζώνη του ευρώ παραμένει αμετάβλητο. Η BofA προβλέπει ότι η ανάπτυξη της ευρωζώνης θα βελτιωθεί από 0,7% το 2024 σε 0,9% το 2025 και σε 1,0% το 2026.

Αναμένει ότι το ΑΕΠ του τέταρτου τριμήνου του 2024 να έχει κινηθεί υψηλότερα κατά μόλις 0,1% σε τριμηνιαία βάση, αν και βλέπει ορισμένους καθοδικούς κινδύνους από μια δυνητικά μεγαλύτερη διόρθωση μετά τους Ολυμπιακούς Αγώνες στη Γαλλία, την αδύναμη μεταποίηση στη Γερμανία και σήματα κλίματος (συμπεριλαμβανομένων των PMI.

Πληθωρισμός: Καθ’ οδόν για πιο ανθεκτική πτώση

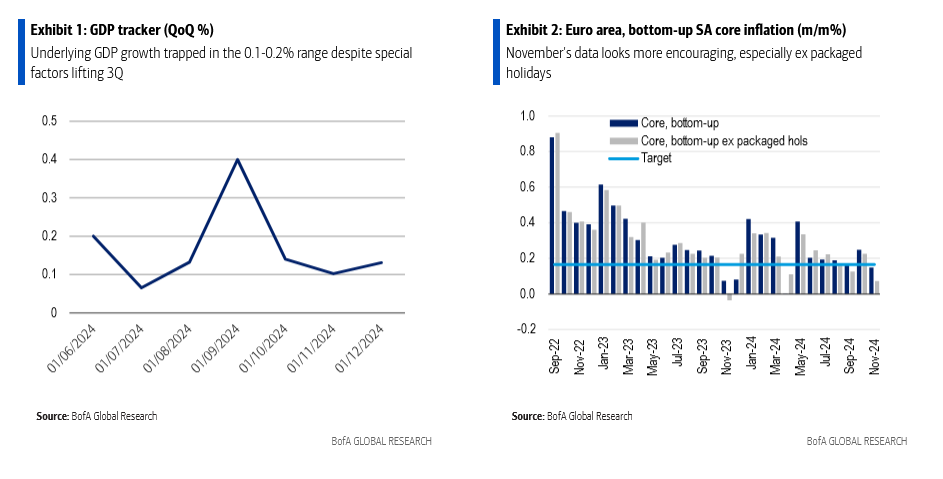

Η BofA διατηρεί την εκτίμησή της ότι ο πληθωρισμός στη ζώνη του ευρώ θα υποχωρήσει. Αναμένει ονομαστικό πληθωρισμό 1,6% το 2025/26 με πυρήνα στο 1,9% και 1,8%, αντίστοιχα.

Τα στοιχεία για τον πυρήνα του πληθωρισμού, εποχικά προσαρμοσμένα, έχουν δείξει αξιοπρεπή σημάδια αποπληθωρισμού καθ’ όλη τη διάρκεια του έτους, με τα πιο πρόσφατα διαθέσιμα στοιχεία του Νοεμβρίου να κινούνται και πάλι κάτω από τον στόχο. Υποθέτει ότι αυτή η διαδικασία αποπληθωρισμού συνεχίζεται καθώς η ανάπτυξη παραμένει υποτονική και η πολιτική σε (λιγότερο αλλά ακόμα) περιοριστικό έδαφος.

Βραχυπρόθεσμα, οι κίνδυνοι για την πρόβλεψή της για τον ονομαστικό πληθωρισμό 2,3% σε ετήσια βάση, με πυρήνα στο 2,6%, είναι ελαφρώς ανοδικοί, δεδομένου ότι οι εβδομαδιαίες τιμές ενέργειας ήταν λίγο υψηλότερες. Από εκεί και πέρα, η άνοδος των τιμών του φυσικού αερίου τις τελευταίες ημέρες απαιτεί κάποια παρακολούθηση. Οι τιμές της αγοράς κατά τις πέντε ημέρες διαπραγμάτευσης προ της 2ας Ιανουαρίου αυξήθηκαν κατά 6% έναντι των παραδοχών της ΕΚΤ, οι οποίες ήταν κοντά στις προβλέψεις της BofA για τον πληθωρισμό.

Στο παρελθόν, όταν οι τιμές του πετρελαίου ήταν το κύριο συστατικό των διακυμάνσεων των τιμών της ενέργειας, η BofA υποστήριζε ότι μια μεταβολή 10% θα επηρέαζε τον πληθωρισμό κατά 20-30 μονάδες βάσης. Ωστόσο, οι καθυστερήσεις μετάδοσης θα πρέπει να είναι μεγαλύτερες, εάν οφείλονται στο φυσικό αέριο, δεδομένου ότι οι μεγάλες χώρες τείνουν να έχουν μεγάλη αντιστάθμιση της προσφοράς και τις τιμές λιανικής που δεν είναι αναπροσαρμοσμένες στην αγορά (ενώ οι τιμές του πετρελαίου συχνά μεταφράζονται αμέσως στις τιμές της αντλίας).

Προς την ουδετερότητα η ΕΚΤ

Αντιστοιχίζοντας αυτή την προοπτική για την ανάπτυξη και τον πληθωρισμό, η BofA υποθέτει ότι η ΕΚΤ θα πραγματοποιήσει διαδοχικές περικοπές 25 μ.β. η καθεμία με τελικό επιτόκιο καταθέσεων στο 1,5% έως τις 25 Σεπτεμβρίου.

Ένα σημαντικά χειρότερο αποτέλεσμα ανάπτυξης (εμπορικές εντάσεις ή ανατροπή της εγχώριας δυναμικής) θα μπορούσε να επιφέρει μεγαλύτερες περικοπές σε χαμηλότερο τερματικό επιτόκιο. Η επόμενη συνάντηση πολιτικής τον Ιανουάριο φαίνεται πολύ νωρίς για αυτό, αλλά η BofA δεν θα απέκλεισε ένα τέτοιο αποτέλεσμα την άνοιξη.

Πολλαπλοί εξωγενείς κίνδυνοι, ξεκινώντας από τις εμπορικές εντάσεις

Ο διπλασιασμός των εισαγωγικών δασμών των ΗΠΑ σε προϊόντα της ΕΕ δεν έχει σημαντικό αντίκτυπο στις προοπτικές αυτή τη στιγμή, αλλά δημιουργεί ίσως τον πιο προφανή κίνδυνο, επισημαίνει η BofA.

Σε πολύ βραχυπρόθεσμο ορίζοντα, η απειλή νέων δασμών μπορεί στην πραγματικότητα να δώσει κίνητρο για την αλλαγή της εμπορικής δραστηριότητας, όπως είδαμε προσωρινά το 2ο τρίμηνο του 2024 πριν από τους δασμούς των ΗΠΑ, του Καναδά και της ΕΕ στα κινεζικά ηλεκτρικά οχήματα.

Η αβεβαιότητα είναι ένας κίνδυνος ακόμη και χωρίς αυξήσεις δασμών. Ως υπενθύμιση, το ΔΝΤ υποδηλώνει ότι μια επίμονη αύξηση κατά μία τυπική απόκλιση στην αβεβαιότητα της εμπορικής πολιτικής μειώνει τις κεφαλαιουχικές επενδύσεις της ζώνης του ευρώ κατά 80-90 μονάδες βάσης με καθυστέρηση 2-3 τριμήνων. Η BofA το έχει ενσωματώσει μόνο προσωρινά στις προβλέψεις της.

Πιο συγκεκριμένα, μια πραγματική αύξηση των δασμών των ΗΠΑ στις εισαγωγές της ΕΕ στο 10% θα έθετε μηχανικά σε κίνδυνο 40-50 μονάδες βάσης του ΑΕΠ της ζώνης του ευρώ. Οι επιπτώσεις στο κλίμα θα είναι μεγάλες, αλλά μια υποτίμηση του ευρώ έναντι του δολαρίου θα μπορούσε να αντισταθμίσει μέρος αυτού.

Πιθανά αντίποινα θα μπορούσαν ενδεχομένως να αυξήσουν τον πληθωρισμό της ζώνης του ευρώ κατά 10 μονάδες βάσης το πολύ, αλλά τα χαμηλότερα αποτελέσματα της ζήτησης στις ΗΠΑ και πιθανώς η μεγαλύτερη προσφορά κινεζικών αγαθών στην Ευρώπη θα αντισταθμίσουν επίσης τις επιπτώσεις.

Για την τροχιά της ΕΚΤ, τόσο η αβεβαιότητα όσο και οι δασμολογικοί κλυδωνισμοί μεμονωμένα ή συνδυαστικά θα μπορούσαν να επιφέρουν το είδος της επιδείνωσης της ανάπτυξης που θα μπορούσε να προκαλέσει περικοπές μεγαλύτερες από 25 μ.β. από την ΕΚΤ και τελικό επιτόκιο πολύ κάτω από 1,5%, τελικά.

Δεν λείπουν ούτε τα εγχώρια θέματα (και οι κίνδυνοι)

Οι προοπτικές της ευρωζώνης είναι εύθραυστες και εσωτερικά. Εν ολίγοις, η εταιρική υγεία στη ζώνη του ευρώ έχει επιδεινωθεί, όπως δείχνει και ο δείκτης «εταιρικής υγείας», μια σύνοψη δηλαδή των συνθηκών χρηματοδότησης, των επιπέδων χρέους, των επιπέδων κερδών και δραστηριότητας.

Όπως δείχνουν τα στοιχεία, τα κέρδη συνέχισαν να μειώνονται το γ’ τρίμηνο του 2024, τα δεδομένα δραστηριότητας δεν έχουν βελτιωθεί πολύ, τα τελευταία στοιχεία M3 και δανειοδότησης της ΕΚΤ για τον Νοέμβριο (που δημοσιεύθηκαν την περασμένη εβδομάδα) δείχνουν ότι οι ροές δανείων προς τον μη χρηματοπιστωτικό εταιρικό τομέα συνεχίζουν να κυμαίνονται γύρω από τα επίπεδα που είδαμε στο μεγαλύτερο μέρος του 2024.

Αν και δεν βρίσκεται ακόμη σε ανησυχητική κατάσταση καθεαυτή, η πιθανότητα για μη γραμμικές εξελίξεις από την πλευρά των επιχειρήσεων συνεχίζει να αυξάνεται, καθώς η οικονομική ανάκαμψη και η ομαλοποίηση της πολιτικής της ΕΚΤ συσσωρεύουν σημαντικές καθυστερήσεις, με προφανείς κινδύνους για τις κεφαλαιουχικές δαπάνες και την αγορά εργασίας.

Η ίδια η αγορά εργασίας έχει αρχίσει να φαίνεται πολύ εύθραυστη. Η συσσώρευση εργατικού δυναμικού βρίσκεται εδώ και πολύ καιρό στην οθόνη του ραντάρ των αναλυτών και ενδέχεται να υφίσταται αυξανόμενη πίεση λόγω της συμπίεσης των κερδών και των αδύναμων προοπτικών ανάπτυξης. Το φαινόμενο είναι ιδιαίτερα έντονο και δημιουργεί ιδιαίτερα έντονους κινδύνους στη Γερμανία.

Την ίδια ώρα, στη Γαλλία, ο προϋπολογισμός του 2025 είναι αναμφισβήτητα το πιο πιεστικό στοιχείο για τη νέα κυβέρνηση υπό τον πρωθυπουργό Bayrou, με τον νέο υπουργό Οικονομικών Lombard να έχει επισημάνει τη φιλοδοξία του να μειώσει το έλλειμμα σε «λίγο πάνω από το 5%» κυρίως μέσω περικοπών δαπανών. Τα χρονοδιαγράμματα και οι λεπτομέρειες παραμένουν ασαφείς.